Het afgelopen kwartaal maken economen en bedrijven zich ernstig zorgen over de schreeuwende tekorten in de verschillende onderdelen van de diverse productieketens. Begon het met alleen een chiptekort, waar zwaarwegende bedrijven als ASML, TSMC en Intel van kunnen profiteren, inmiddels wordt er door diverse bedrijven (Fedex en Nike) gewaarschuwd voor een tekort aan gekwalificeerd personeel. Tevens is er in de UK een tekort aan chauffeurs van tankwagens, waardoor de bevolking benzine en gas aan het hamsteren is.

Tekorten leiden tot prijsstijging

Als de vraag het aanbod overstijgt lopen prijzen op en dat zien we dan ook massaal gebeuren. De olieprijs bereikte de afgelopen weken de hoogste koers in drie jaar tijd, de gasprijzen zijn in 5 kwartalen 20x over de kop gegaan en bovendien lopen de prijzen van halffabricaten op. Deze prijsstijgingen leiden logischerwijs tot inflatie. Tegelijkertijd zal het huidige personeelstekort vroeg of laat leiden tot loonstijging en daarmee tot looninflatie. Centrale banken spreken nu al maanden van tijdelijke inflatie, maar de huidige inflatie is inmiddels van structurele aard.

De reactie van de FED

Waar we de afgelopen kwartalen discussiëren over een “tekort” aan spaarrente, lees negatieve rente, is het nu de vraag of de korte beleidsrente, als gevolg van deze structurele inflatie niet eerder moet worden verhoogd. Na afloop van de meest recente FED-vergadering lijkt deze stijging van de korte rente pas eind 2022 te gaan plaatsvinden. Hieraan voorafgaand zal aan het einde van het vierde kwartaal afbouw van de obligatie-aankopen worden aangekondigd. In welk tempo deze verhoging van de rente en de afbouw, ook wel tapering genoemd, tot stand komt, is allesbepalend voor de richting op de financiële markten.

Record op record

Los van bovenstaande problematiek was er het afgelopen kwartaal geen tekort aan records. De beurzen in de Verenigde Staten hebben in 2021 al meer dan 50x de all-time highs aangescherpt. De stijging in Q3 bleef voor de S&P 500 uiteindelijk met 0,23% beperkt. Dit betekent nog altijd een jaarwinst van 14,68%. Wereldwijd staat de MSCI World Index, na een kwartaalrendement van 2,32%, op een winst van 19,68%. In Europa kon de Eurostoxx 600 in het derde kwartaal een rendement van 0,44% toevoegen tot een jaartotaal van 14,04%.

De Nederlandse AEX-index wist het kwartaal af te sluiten op een stand van 771,94 punten, te kort om het kwartaal boven de magische 800-punten af te ronden. Desalniettemin wist de Nederlandse beurs in september de 800-punten grens te slechten en is de voorlopig nieuwe all-time high 804,47. Met een kwartaalrendement 5,81% en een jaarwinst van 23,59% blijft de AEX één van de best presterende indices wereldwijd.

De verschillen per sector zijn groot

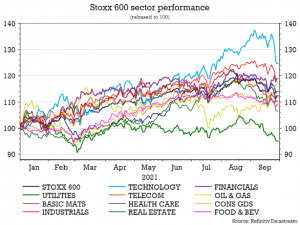

Op hoofdlijnen presteert de aandelencategorie tot op heden in 2021 uitermate sterk. Toch blijft het fascinerend om ook een gedetailleerder beeld te schetsen van het opgebouwde rendement. Dit doe ik hieronder door de prestaties per sector weer te geven.

Het betreft de sectorprestatie van de 600 grootste Europese bedrijven weergegeven over 11 verschillende sectoren. Het is opvallend om te zien hoe groot de verschillen per sector daadwerkelijk zijn. Waar Informatietechnologie dit jaar met 24% floreert, schiet de sector Nutsbedrijven een negatief jaarrendement van -5% duidelijk tekort. Spreiding blijkt daarom ook dit jaar het belangrijkste instrument om rendement te maken.

Deze blog is geschreven op persoonlijke titel en bedoeld om u te informeren over de ontwikkelingen op de financiële markten. Deze informatie dient u echter niet te beschouwen als een beleggingsadvies. De informatie is uitdrukkelijk niet bedoeld als advies tot het kopen of verkopen van bepaalde effecten of effectenproducten.