Terugblik

Even leek het er in het derde kwartaal op dat beleggers de inflatievrees van zich af wisten te schudden. De Amerikaanse Centrale Bank, de FED, verhoogde de rente met 0,75% en er begon hoop te ontstaan dat de inflatiecijfers nu hun top wel bereikt zouden hebben na een inflatiecijfer van 9,1% over juni.

De olieprijs was vanaf zijn top van USD 121 alweer hard op weg naar een niveau onder de USD 100. Bovendien toonden de kwartaalcijfers van bedrijven weinig tekenen van zwakte waardoor winsten op peil konden blijven en analisten hun prognoses niet hoefden aan te passen. En wanneer de economie wat zou afkoelen, een zachte landing zoals economen dat noemen, dan zou de kapitaalmarktrente wel weer gaan dalen, hetgeen gunstig is voor zowel aandelen als obligaties.

Door deze positieve ondertoon waagden de aandelenkoersen zich aan een flink herstel in het derde kwartaal. Ook de lange rentes daalden weer wat op de verwachting dat de inflatie zijn piek wel bereikt zou hebben. Maar helaas, het werd een bearmarketrally; een rally in een beurs die dalende is. Economen zaten ernaast.

Ingrediënten voor de nieuwe daling van de beurzen, na de opleving in juli en begin augustus, zijn er zeker, al hangen ze voornamelijk samen met toch opnieuw tegenvallende inflatiecijfers die de FED en ook de ECB inmiddels “hawkish” maken. Dit betekent dat ze pas zullen stoppen met verkrappend rentebeleid wanneer de inflatie daalt naar acceptabele niveaus.

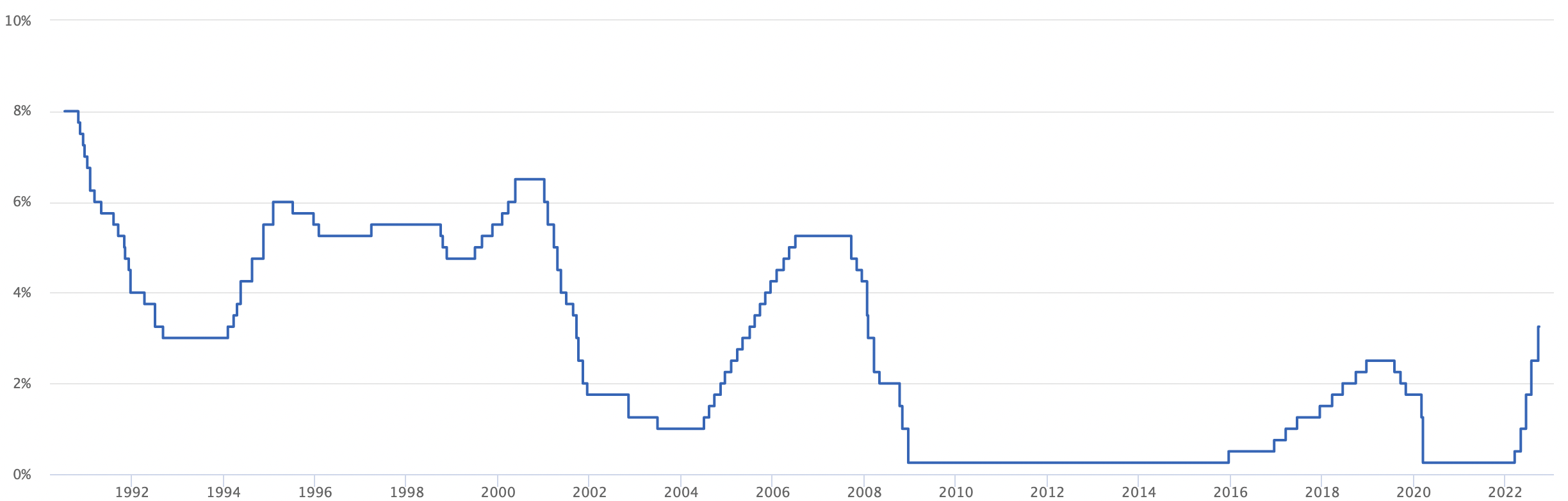

De FED verhoogde de rente in het derde kwartaal 2 maal met 0,75% tot 3,25%.

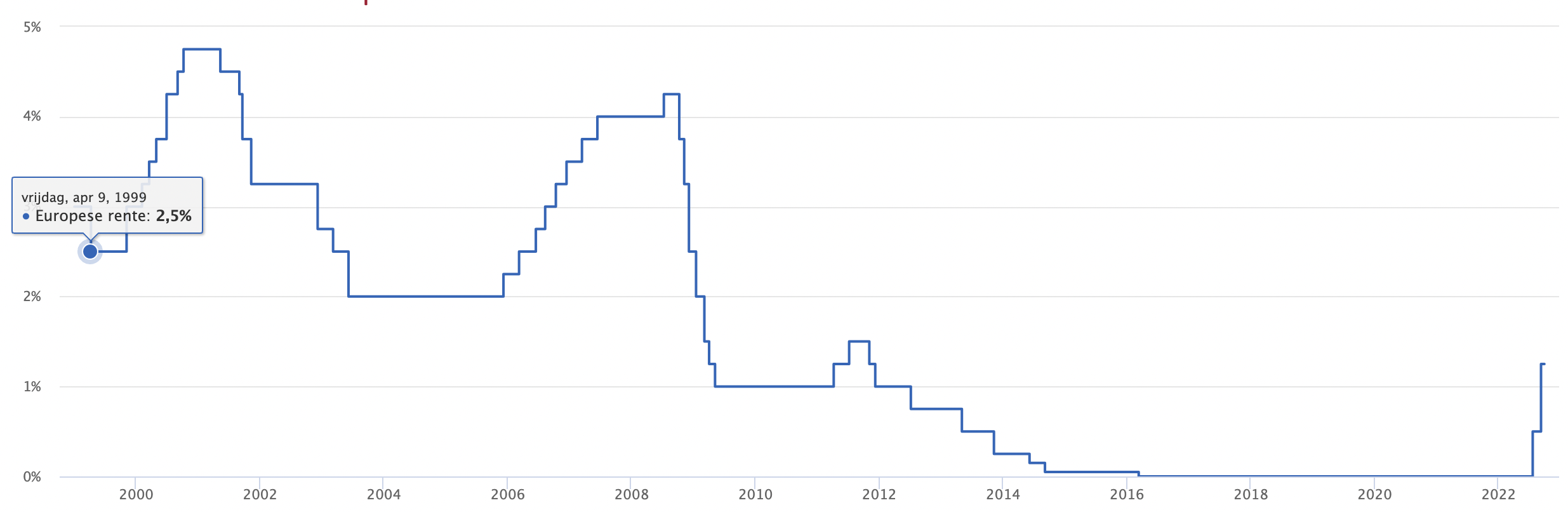

En de ECB stapte af van 0% rente en verhoogde in 2 stappen de rente naar 1,25%.

Op de kapitaalmarkt liep de 10-jaars op van 1,35% naar boven de 2% en in de VS steeg deze rente van 2,97% naar 3,7%. Dit geeft aan dat markten ervan uitgaan dat de centrale bankiers door zullen gaan met renteverhogingen.

Economen dichten de kans op een recessie in Europa inmiddels toe op meer dan 80%. Ook de Verenigde Staten komen hier niet onderuit is de verwachting.

Inflatie

Prinsjesdag stond dit jaar in het teken van de opgelopen inflatie. En in het bijzonder van de torenhoge energierekeningen. De gasprijs in Europa is enorm gestegen, ondanks dat deze vanaf de top in augustus inmiddels alweer gehalveerd is. De energieprijzen in Europa worden gezien als een vergroter van het recessie-risico. De euro ten opzichte van de dollar is dan ook verder verzwakt. Dit is niet slecht voor het Europees bedrijfsleven wanneer men actief is in de VS. En ook beleggers met beleggingen in de VS hebben hier voordeel bij.

De rentestijgingen op de kapitaalmarkt hebben echter geresulteerd in flink dalende obligatiekoersen. Ook aandelenkoersen hebben last van hogere renteniveaus.

Maar toch..

Waar we jarenlang last hadden van lage of zelfs negatieve rentes op spaarrekeningen en obligaties, wordt nu gewoon weer rente vergoed op obligaties “net als vroeger”.

Dit betekent dat je als belegger weer een alternatief hebt voor aandelen. Of als spaarder een alternatief hebt voor je spaargeld. Een portefeuille die traditioneel bestaat uit én aandelen én obligaties vindt in obligaties in elk geval weer een component die inkomsten oplevert.

Er zijn momenteel zelfs bekende beleggers die obligaties als een “top pick” zien. Want bijvoorbeeld bedrijfsobligaties in de VS leveren momenteel al circa 5% rendement op en wanneer de economie in een recessie vervalt en de inflatie begint af te nemen, dan zal de kapitaalmarktrente ook weer beginnen te dalen. En dit resulteert naast inkomsten ook nog in koerswinst op obligaties.

Ook in Europa is de rente op bedrijfsobligaties momenteel al ruim boven de 3%.

Bespreek met uw vermogensbeheerder of beleggingsadviseur eens de mogelijkheden. Misschien defensiever beleggen (iets meer obligaties opnemen en wat minder aandelen), of wat spaargeld omzetten naar obligaties. Uiteraard allemaal passend bij uw doelstellingen en risico-acceptatie; waarbij uw adviseur van Affluent uiteraard graag de leidende rol heeft om dit te toetsen aan uw gehele vermogensinvulling.

Vooruitblik

De onzekerheid over de oorlog, de hoge inflatiecijfers en het risico van een recessie. Geen zaken om positief te worden. Echter.. Beleggers lopen altijd vooruit op ontwikkelingen en overreageren nogal eens.

Stel dat de economie inderdaad terugvalt in een recessie; hetgeen betekent dat we minimaal 2 kwartalen van negatieve economische groei krijgen. Historisch gezien stegen aandelenkoersen vaak in periodes van recessie. Mede doordat de rente dan ook weer daalt (en obligaties dus stijgen) en de inflatie neemt waarschijnlijk ook af wanneer consumenten de handen op de knip houden. Of zelfs moeten houden omdat hun geld opgaat aan de hoge energierekening.

Kijkend naar de olieprijs die hard daalde, de gasprijzen die weer wat dalen, grondstoffenprijzen die momenteel afnemen, zijn er zeker lichtpunten voor beleggers te vinden.

Beleggingen kopen en aanhouden voor de lange termijn heeft historisch gezien altijd geleid tot vermogensaanwas. En het zal nu niet anders zijn. Het sentiment op de korte termijn kan snel draaien, dat zagen we in juli en augustus met de kortstondige rally. Het herstel komt altijd als een dief in de nacht: onverwacht.

Ons devies is altijd spreiden. Spreiden over spaargeld, aandelen, obligaties, eventueel aangevuld met onroerend goed en commodities. Op termijn resulteert het bezit van assets, mits goed gespreid, altijd in vermogensgroei.

Economen voorspellen vaak slecht, maar houden altijd hoop omdat deze vaak bewaarheid wordt. Het zal nu niet anders zijn.