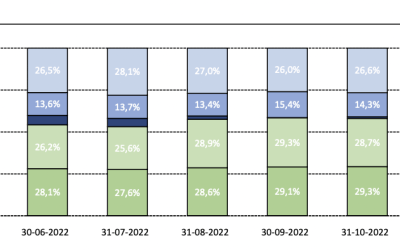

Obligaties zijn uitdagend op dit moment. Bijna elke vermogensbeheerder hanteert voor z’n portefeuille dezelfde beleggingscategorieën.

- Aandelen; voor het rendement;

- Obligaties; voor het dempen van de risico’s;

- alternatieven;

- Liquiditeiten; als buffer en om transacties te kunnen doen.

Maar wat voegt nou écht waarde toe?

Als we uitgaan van een neutraal risicoprofiel, is bij nagenoeg iedere vermogensbeheerder ongeveer de helft belegd in aandelen en de andere helft in obligaties of staat liquide. Over die 2e helft, de obligaties en liquiditeiten, maak je echter geen of nauwelijks rendement. Het effect om risico’s te dempen is bij een obligatiebelegging onder invloed van de gedaalde rente bijna volledig uitgewerkt. Daarnaast is de rente op spaargeld 0% en dreigt bij de meeste partijen zelfs negatief te worden.

Over dit deel van je portefeuille betaal je echter wel degelijk een beheerfee van maar zo 1%, zelfs vaak meer. Oftewel; je weet dat de helft van je portefeuille met zekerheid een negatief rendement heeft ongeacht de markt.

Waarom zou je dat doen en zijn er alternatieven?

Ja, die zijn er zonder dat je meer risico’s hoeft te lopen. Maar helaas kunnen de meeste banken/vermogensbeheerders je die niet bieden omdat het hun verdienmodel aantast. De oplossing ligt namelijk buiten de grenzen van hun organisatie.

Bij Affluent hebben we deze grenzen niet en kunnen écht in jouw belang adviseren. We zouden beginnen met het stoppen van betalen van een beheerfee over de niet renderende beleggingscategorieën. Haal dit deel van de portefeuille simpelweg uit je beheermandaat en schakel met het restant op naar een profiel met alleen aandelen. Daarnaast zou je kunnen kiezen voor een partij die maar de helft van de kosten berekent. En die zijn er gewoon! Over het deel (50%) dat je hiermee vrijspeelt, betaal je in ieder geval geen beheerfee meer. Hiermee is de eerste 1,5% alvast verdiend!

Het deel dat is onttrokken, kun je vervolgens veilig (depositogarantiestelsel) op een deposito plaatsen. Als je je geld enige tijd kunt missen, zijn er namelijk nog steeds voldoende partijen die creditrente vergoeden. Daarnaast bestaat de mogelijkheid om voor een deel (maximaal ca. EUR 60.000,- per persoon), gebruik te maken van groen sparen. Rente wordt ook hierop niet vergoed, maar hiermee wordt de belastingdruk in box 3 verlaagd met ca. 2%. Dat levert voor een echtpaar dus een voordeel op van ca. EUR 2.400,- per jaar. Hiermee bieden we de komende tijd een paar prima alternatieven voor obligaties.

NOTE OVER OBLIGATIES

Door minder in de obligaties te beleggen kan het betekenen dat over het spaargeld een vergoeding moet worden betaald. Lees de blog “Negatieve rente wegwerken; 10 ideeën!” om een negatieve rente (gedeeltelijk) te voorkomen.